فهرست مطالب

ارزیابی طرح چیست؟ ارزیابی انواع طرح های سرمایه گذاری

ارزیابی طرح سرمایه گذاری فرآیندی ست که به شما کمک میکند ارزش سرمایه گذاری در طرح پیشنهادی خود را متوجه شوید، اینکه طرح پیش رو بازده مثبتی ایجاد خواهد کرد؟ سرمایه تان به هدر نمیرود؟

این فرآِیند در مراحل مختلفی قابل انجام بوده که شامل ارزیابی پیش از سرمایه گذاری، ارزیابی سرمایه گذاری و ارزیابی پس از سرمایه گذاری میباشد که در این مقاله از تدبیر سینا قصد داریم درمورد این فرآِیند و روش های آن به صورت بیشتری بپردازیم، پس مقاله امروز به شما مخاطبین علاقه مند به سرمایه گذاری توصیه می شود؛ با ما همراه باشید.

طرح های زیادی برای سرمایه گذاری به شما پیشنهاد می شود، از کجا باید متوجه شوید که این طرح اهداف سرمایه گذاری شما را محقق میکند؟ آیا بازده مورد انتظار ایجاد می شود؟

ارزیابی طرح سرمایه گذاری فرآیندی ست که می تواند پاسخ سوال های شما را بدهد، این ارزیابی شامل ارزیابی پیش از سرمایه گذاری، ارزیابی سرمایه گذاری و ارزیابی پس از سرمایه گذاری می باشد.

در ارزیابی طرح پیش از سرمایه گذاری، تمرکز بر روی اعضای تیم شما، میزان ثبات مالی شرکت و رقیبان شماست، درحالی که در ارزیابی طرح سرمایه گذاری می خواهیم بفهمیم چقدر شرکت موفق عمل کرده است؟ چشم انداز آِینده آن چگونه است؟

و اما در ارزیابی طرح پس از سرمایه گذاری می خواهیم بفهمیم بازده مورد نظر ایجاد شده است؟ سودآوری چقدر بوده و جایگاه ما در بین رقیبان کجاست؟

مزایای ارزیابی طرح سرمایه گذاری چیست؟

1. شناسایی مشکلات بالقوه

2. اطمینان از ارزشمندی طرح پیشنهادی

3. صرفه جویی در هزینه ها

4. شناسایی طرح های پر سود

اهداف ارزیابی طرح سرمایه گذاری چیست؟

ارزیابی سرمایه گذاری فرآیند تعیین موفقیت یا شکست یک سرمایه گذاری با بررسی هزینه ها و بازده آن است. اهداف و مقاصد ارزیابی سرمایه گذاری را می توان به سه دسته توصیفی، تشخیصی و تجویزی تقسیم کرد.

اهداف توصیفی ارزیابی طرح سرمایه گذاری

شناسایی ویژگی های یک سرمایه گذاری موفق و ایجاد زمینه ای برای تصمیم گیری های آتی در مورد سرمایه گذاری است. اهداف توصیفی شامل تعیین سودآوری یک سرمایهگذاری، یافتن فرصتهای سرمایهگذاری جدید و سنجش بازارپذیری یک سرمایهگذاری می باشد. اهداف تشخيصي ارزيابي طرح سرمايهگذاري اهداف تشخیصی در این مورد است كه چرا سرمايهگذاري بد عمل كرده است؟ و مشکلات آینده را قبل از سرمایه گذاری بعدی شناسايي میكند. اهداف تشخیصی شامل شناسایی دلایل از دست دادن سرمایه یک سرمایه گذاری، یافتن منابع ریسک در یک سرمایه گذاری، و تعیین بهترین روش برای تخصیص منابع در بین سرمایه گذاری های مختلف است.

اهداف تجویزی ارزیابی سرمایهگذاری

این بخش شامل ارائه راهنمایی در مورد بهترین تصمیمات آینده در مورد سرمایهگذاری است. اهداف تجویزی شامل توصیه سرمایهگذاریهای خاص برای انواع خاصی از سرمایهگذاران، توصیه سطح خاصی از ریسک برای یک سرمایهگذاری، و پیشنهاد استراتژیهایی برای کاهش ریسک در یک سرمایهگذاری است.

انواع روش های ارزیابی طرح سرمایه گذاری چیست؟

از یک سری تکنیک های کمی جهت ارزیابی طرح های سرمایه گذاری استفاده میگردد که ادامه به بررسی آنها میپردازیم.

1. دوره بازگشت سرمایه(Pay Back Period)

به زمانی اطلاق می شود که مجموع درآمد های خالص شما به مبلغ سرمایه گذاری شده رسیده باشد، با توجه به این مفهوم بنابراین هرچه این زمان کوتاه تر باشد ریسک سرمایه گذاری کمتر خواهد بود.

این روش از دو طریق قابل انجام است: روش تجمعی ساده (ایستا) و روش تجمعی تنزیلی (پویا)

در روش تجمعی ساده میزان خالص درآمد جمع شده و مشخص می شود در چه سالی مبلغ سرمایه گذاری ایجاد دست می آید که از معایب این روش می توان به در نظر نگرفتن ریسک، تورم و مشکلات بازار نام برد که ارزیابی را با خطا همراه میکند.

اما در روش تجمعی تنزیلی ازآنجاییکه نرخ تنزیل همانند، ریسک، تورم و… در نظر گرفته می شود و معایب روش تجمعی ساده را ندارد و روش بهتری برای محاسبه دوره بازگشت سرمایه می باشد.

2. نرخ بازده حسابداری (ARR)

در این روش با محاسبه نسبت میزان درآمد حاصل به میزان سرمایه گذاری نرخ بازده محاسبه می شود که به طور معمول برای در نظر گرفتن چندین پروژه محاسبه میگردد.

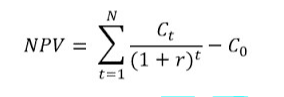

3. ارزش فعلی خالص (NPV)

این تکنیک به این معناست که تفاوت میان هزینه هایی که برای تاسیس کسب وکار خود به کار برده اید و میزان درآمد های حاصل از آن سرمایه گذاری چقدر بوده است، از این طریق می توانید متوجه شوید که سرمایه گذاری در این پروژه درآمد مورد توجه را حاصل میکند یا نه؟

ارزش فعلی خالص از طریق فرمول زیر قابل محاسبه است:

CT=جریان نقدی خالص (Net cash flow)

C0=سرمایه گذاری اولیه (initial investment)

r=نرخ تنزیل (Discount rate)

t=دوره زمانی (Time Period)

اگر ارزش خالص فعلی یک پیشنهاد بزرگتر از صفر بود، آن طرح مناسبی برای سرمایه گذاری ست اما در صورتی که این عدد کمتر یا مساوی با صفر باشد، طرح مورد نظر بازده خوبی ایجاد نمیکند. البته باید به این نکته توجه داشت که ارزش خالص فعلی به تنهایی برای انتخاب یک سرمایهگذاری کافی نیست و باید عوامل دیگری را نیز مورد بررسی قرار داد.

جمع بندی مطالب:

در این مقاله از تدبیر سینا درمورد ارزیابی طرح سرمایه گذاری صحبت کردیم، اینکه طرح های زیادی برای سرمایه گذاری به شما سرمایه گذاران پیشنهاد می شود اما از کجا باید دانست که کدام طرح بازده بهتری ایجاد میکند و ارزش سرمایه گذاری دارد یا نه؟ یا حتی از کجا متوجه شویم چه معیار هایی باید داشته باشیم تا سرمایه گذار ما را جذب کند؟

که در این مقاله یکسری روش های کمی و کیفی ارزیابی طرح برای شما مطرح شد و کاربرد آنها گفته شد، بدیهی ست که برای ارزیابی درست به کار گیری چند روش و انجام تحلیل مناسب که جنبه های کیفی و کمی کسب وکار را بررسی میکند، میتواند موفق تر و واقع بینانه تر باشد.